相続税対策に賃貸住宅が有効

こんばんは。

ファミリーエージェントの亀山です。

本日は相続税対策にアパート(土地+建物)を購入することで

評価減を図れることについてお話ししたいと思います。

土地の評価というのは、同じ場所、同じ面積であったとしても、

その利用状況で評価額が異なります。

例えばアパートが建っている土地は「貸家建付地」

として評価します。

アパートを借りている人は借地借家法で借家権が保護されており、

その借家権の範囲内で間接的ではありますが、

土地に対して支配権があり所有者が普通に利用できない

という考えから、通常の評価よりも低い評価になります。

その「貸家建付地」の評価の方法は、

相続税評価額×(1-借地権割合×借家権割合) となります。

例えば、相続税評価が1億円の土地に賃貸物件を建築した場合、

借地権割合が40%の地区(これは路線価図等を参照)、

借家権割合は30%とすると

1億円 × (1 ー 40% × 30% )=1億円 × 88%=8800万円

となり、差額の1200万円の評価の引き下げが可能になります。

相続税路線価は時価(時価=実際にマーケットで取引される価格)

に対する割合が8割に相当しますので

この場合の時価が12,500万円とすると、貸家建付地として

評価された場合3割ほど低く評価されることとなります。

つまり貸家建付地として相続すれば現金で相続する

場合に比べ3割ほど評価減を図れるということです。

建物の評価についても自用で使用する場合と、

貸家にする場合とで評価方法が変わります。

建物は、固定資産税評価額で決まります。

固定資産税評価額は、

実際の建築費(=建物の時価)より4~5割低い水準です。

自宅として使用する場合は

「固定資産税評価額=相続税評価額」ですが、

賃貸住宅の場合は自用よりも3割低い「貸家」評価となります。

その結果、建物の相続税評価額も、

元々の時価に比べて3~4割程度の水準に下がるのです。

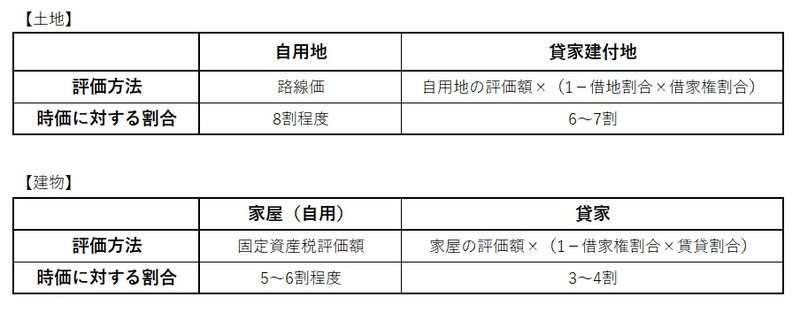

土地と建物の評価方法と時価に対する割合は以下のようになります。

貸家建付地・貸家としての評価減を利用することにより、

相続税の評価減が可能になります。

収益物件の購入は、

キャッシュフローを得て資産を形成していくのみならず

相続税対策としても有効だと言えます。

最後までお読み頂き有難うございました。

お問合せ

お問合せ 0120-955-783

0120-955-783