資産管理法人を作ることのメリットその1・法人への所得分散について~

こんばんは。ファミリーエージェントの亀山です。

資産管理法人で投資用不動産を取得するメリットやデメリットについて

いくつかのシリーズに分けてお話ししたいと思います。

本日は、個人と法人の税率の差による税負担の軽減について

お話したいと思います。

ここ数年の税制改正で、

法人税は減税の方向へ、

一方、個人においては、

相続税の基礎控除の枠を減らす、

所得税の最高税率を55%(課税所得4000万超の方)

にするなど富裕層への税負担を重くする方向へ傾いています。

その中、税負担を軽くするため、

資産管理法人で物件を取得し所得を分散し、

税負担を軽くする方法があります。

収益不動産を取得すると・・・

≪個人≫

本業収入と不動産収入の合計に課税されます。

また、不動産収入がプラスされることにより税率が上がる可能性もあります。

※ここでの収入とは、各種控除後の課税所得です。

≪法人≫

投資用不動産を法人で取得した場合、

本業収入×個人税率、

不動産収入×法人税率

となり、個人の税率と法人の税率の差の分

税負担を軽くすることができます。

例えば、本業の年収が1600万円、不動産収入が300万円の場合、

個人の場合、

1600万+300万=合計1900万円×税率50%=税負担950万円

法人の場合、、

1600万円×個人の税率43%=688万

300万×法人の税率約22%=66万

合計税負担額754万円

となり法人で取得したほうが税負担は軽くなります。

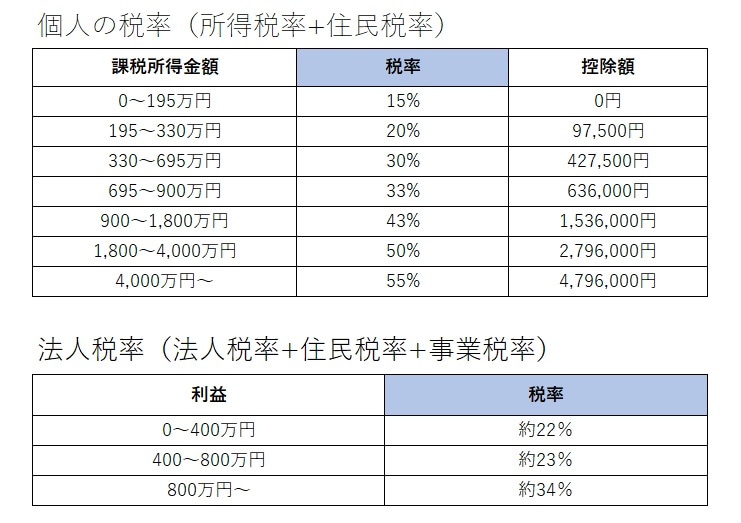

個人の税率と法人税率の詳細は下図を参考にして下さい。↓↓↓

しかし、法人で運営していく為には、デメリットもあり

設立費用や、決算処理にかかる税理士報酬費用、

赤字でも法人住民税(法人住民税均等割課税最低7万円)

を負担しなければならないなど費用もかかる為、

法人を設立し取得することがすべての人にとって

税負担の軽減に有効だと言えません。

上記のような個人と法人の税率の差が20%ほど

出てくるような個人税率43%のライン、年収でいうと

900万円以上の方が一つの目安となります。

次回は、設立法人形態についてお話ししたいと思います。

最後までお読み頂き有難うございました。

お問合せ

お問合せ 0120-955-783

0120-955-783